UNS — Universitas Sebelas Maret (UNS) Surakarta mengukuhkan guru besar termuda. Beliau adalah Prof. Irwan Trinugroho, M.Sc, Ph.D yang merupakan Guru Besar Bidang Ilmu Manajemen Keuangan pada Fakultas Ekonomi dan Bisnis (FEB) UNS. Prof. Irwan merupakan guru besar ke-19 FEB dan ke-245 UNS.

Ketua Senat Akademik UNS, Prof. Adi Sulistiyono mengatakan bahwa Prof. Irwan Trinugroho, M.Sc, Ph.D merupakan guru besar termuda UNS. “Iya, Pak Irwan adalah guru besar termuda. Pak Irwan lahir di Bantul 6 November tahun 1984. Jadi pas dikukuhkan ini usianya 37 tahun,” terang Prof. Adi.

Prof. Irwan akan dikukuhkan menjadi guru besar dalam Sidang Senang Akademik Terbuka pada Kamis (30/12/2021) besok dengan judul pidato pengukuhan Finance, Technology, Inclusion and (In)equality.

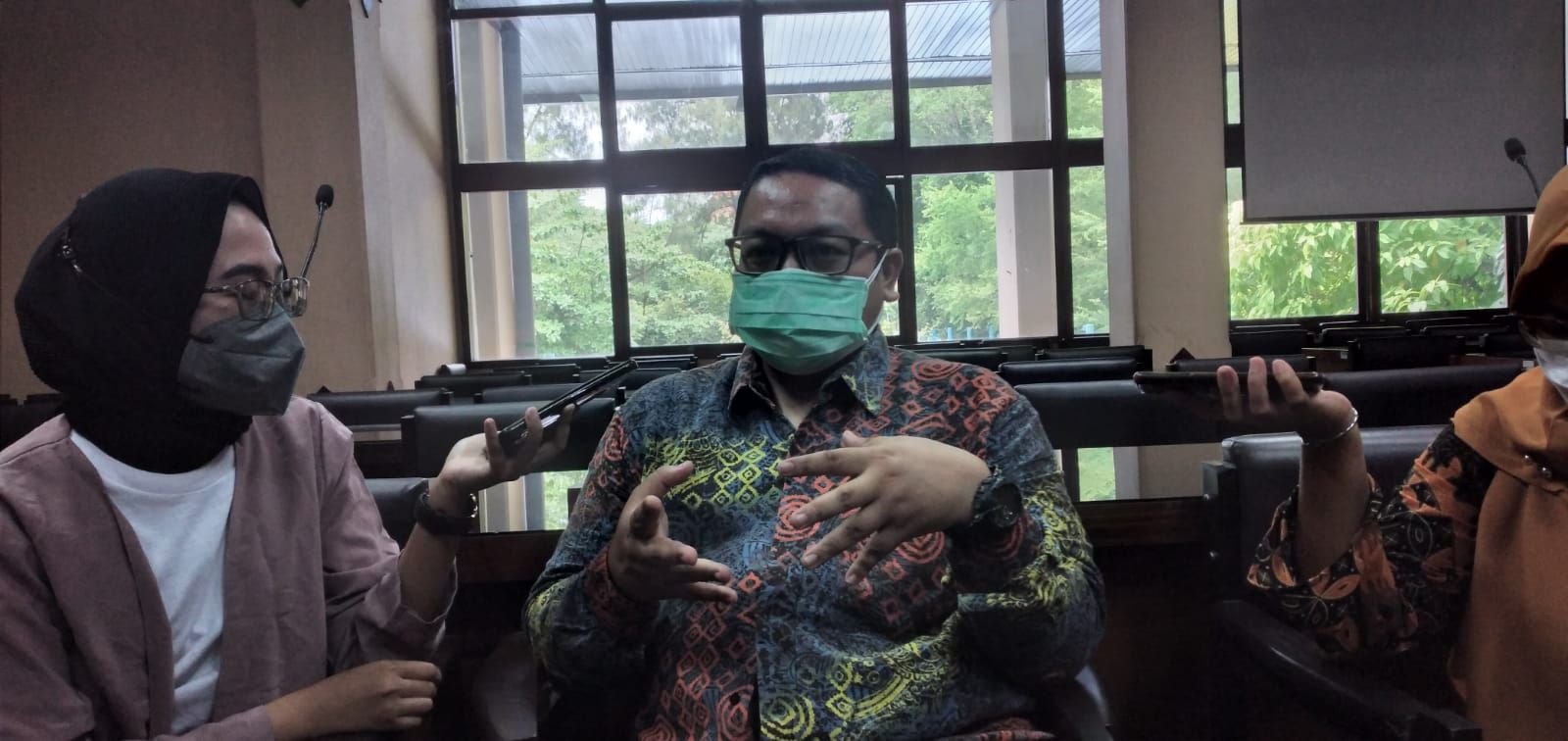

Dalam jumpa pers yang di gelar di Ruang Sidang 2 Gedung dr. Prakosa UNS, Prof. Irwan mengatakan bahwa teknologi memiliki peran yang semakin penting dalam industri jasa keuangan di seluruh dunia, khususnya selama beberapa dekade terakhir. Berbagai studi telah menunjukkan bahwa inovasi keuangan berbasis teknologi yang ditawarkan oleh bank dan berbagai institusi jasa keuangan lain memiliki peran yang signifikan dalam perekonomian melalui peningkatan inklusi keuangan. Lebih lanjut, inklusi keuangan yang tinggi akan meningkatkan pertumbuhan ekonomi dan mengurangi ketimpangan pendapatan di masyarakat yang merupakan bagian penting dalam Sustainable Development Goals (SDGs) yang dicanangkan oleh Persatuan Bangsa-Bangsa (PBB).

Akan tetapi, disisi lain, ada potensi sisi gelap dari inovasi keuangan berbasis teknologi yang tengah berkembang saat ini. Yang pertama tumbuhnya fintech legal juga dapat menimbulkan munculnya fintech ilegal yang merupakan pinjaman predator dan merupakan bentuk online dari lintah darat (loan sharking) dengan menawarkan proses pencairan hingga pengiriman dana yang mudah, akan tetapi menetapkan tingkat bunga yang sangat tinggi. Disamping adanya tingkat bunga yang sangat tinggi hingga menyebabkan peminjam tidak mampu melunasi hutang mereka, fintech ilegal juga menggunakan berbagai cara kriminal lain untuk penarikan utang mulai dari bullying kepada peminjam, hingga praktik pelanggaran privasi untuk menagih pinjaman bermasalah.

Yang kedua, penyedia layanan keuangan digital merupakan perusahaan yang berorientasi pada keuntungan sehingga mereka mungkin akan menggunakan strategi pemasaran yang cukup agresif untuk meyakinkan konsumen pada kelas ekonomi atas dan menengah untuk menggunakan jasa keuangan digital.

Untuk itu, Prof. Irwan memberikan beberapa rekomendasi pertama, penyedia dan regulator jasa keuangan harus terus mengedukasi masyarakat tentang penggunaan keuangan digital secara komprehensif dan berkelanjutan untuk meningkatkan pemahaman akan manfaat dan risiko dari penggunaan jasa keuangan berbasis teknologi.

“Kami di Center for Fintech and Banking UNS, secara reguler mengadakan survei terkait kepercayaan masyarakat pada bank tempat mereka menyimpan uang, industri perbankan, institusi keuangan non-bank, dan perusahaan fintech. Kami menemukan bahwa tingkat kepercayaan pada fintech berada jauh di bawah institusi jasa keuangan lain, khususnya bank. Akan tetapi ketika kami membagi sampel tersebut ke dalam kelompok dengan literasi yang tinggi dan literasi rendah, kami menemukan gap yang signifikan pada tingkat kepercayaan masyarakat, yang berarti bahwa peningkatan literasi keuangan dapat meningkatkan kepercayaan masyarakat pada penyedia jasa keuangan,” imbuh Prof. Irwan.

Kedua, infrastruktur TIK yang merata merupakan kebutuhan yang esensial bagi inklusi keuangan melalui adopsi keuangan digital. Sehingga, dalam konteks di Indonesia, menyeimbangkan kualitas infrastruktur TIK di setiap provinsi sangatlah dibutuhkan. Ketiga, risiko terkait penggunaan teknologi, khususnya dalam hal keamanan harus menjadi perhatian bagi penyedia layanan keuangan, baik dalam kegagalan sistem maupun dalam hal risiko keamanan. Keempat, ada sejumlah konsen terkait kebijakan (dan peraturan) yang dapat dipertimbangkan oleh regulator. Pertama, tingkat bunga pinjaman pada fintech lending perlu untuk diturunkan. Kedua, otoritas diharapkan mendorong perusahaan-perusahaan fintech lending untuk lebih fokus dalam menyalurkan pinjaman untuk aktivitas-aktivitas produktif khususnya usaha mikro dan kecil yang tidak memiliki akses terhadap pinjaman perbankan. Humas UNS

Reporter: Dwi Hastuti